医療費控除を受けるとき

医療費控除について

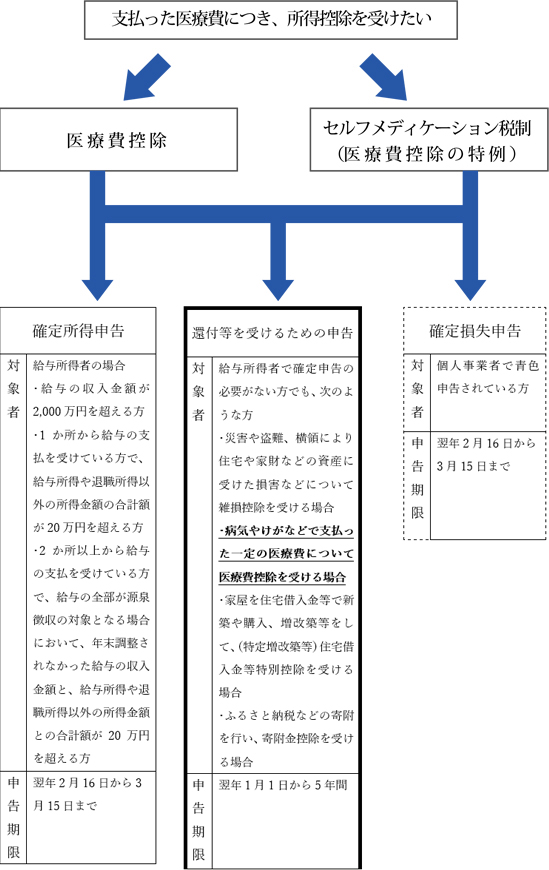

医療費控除またはセルフメディケーション税制による医療費控除に関する事項を記載した確定申告書を提出することにより、支払済の所得税の一部が還付されます。

医療費控除とは

セルフメディケーション税制とは

◎ここでは通常の医療費控除とセルフメディケーション税制の一般的な内容の紹介をいたします。より詳細な内容に関しては国税庁のホームページをご参照ください。また個別の確認事項、質問に関してはお住まいを管轄する税務署にお問い合わせください。

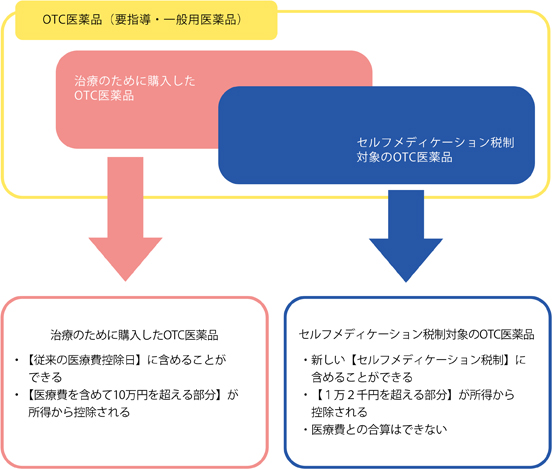

従来の医療費控除とセルフメディケーション税制の関係(概略)

【参考】通常の医療費控除とセルフメディケーション税制の比較

| 通常の医療費控除 | セルフメディケーション税制 | |

|---|---|---|

| 医療費等の支払をした期間 | その年の1月1日~12月31日 | |

| 医療等を受けた者 | 自分自身(確定申告をする者)及びご自分と生計を一にする配偶者・親族 | |

| 控除される金額 | 100,000円又は総所得金額等の5%のいずれか低い金額を超える金額 | 12,000円を超える金額 |

| 控除される金額の上限 | 2,000,000円 | 88,000円 |

| 控除の対象となる費用 | 治療費、治療用医薬品購入費、検査費用などの医療費 | 厚生労働省が指定する「特定一般用医薬品等(スイッチOTC医薬品)」の購入費用《対象医薬品の識別マーク》

|

| 確定申告書に添付する書類 | 医療費控除の明細書 | セルフメディケーション税制の明細書 |

| (レシート、領収書、源泉徴収票は、5年間保存) | ||

| セルフメディケーション税制の適用を受けるために必要な取組み | ― | ご自分が、適用を受ける年中に、健康診断等を受けていることが条件となっています。 |

通常の医療費控除について

医療費控除の対象

医療費控除の対象額

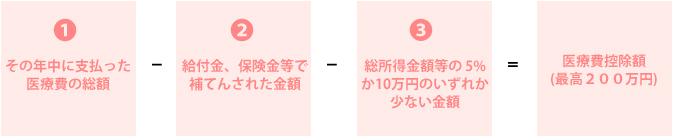

算式

算式の内容の説明

(1)「①その年中に支払った医療費の総額」は、次のような費用の金額の合計額です。- ・医療機関に支払った治療費

- ・治療のための医薬品の購入費

- ・通院費用、往診費用

- ・入院時の入院費、食事療養・生活療養にかかる費用負担

- ・医師の証明がある6ヵ月以上の寝たきりの人のおむつ代

〇歯の治療の費用

- ・医療機関に支払った治療費(金歯、金冠、インプラント治療、子供の歯列矯正の費用等)

- ・ 通院費用

〇妊娠・出産に伴う費用

- ・妊婦の定期健診費用

- ・出産のための入院費用(部屋代、食事代等を含みます。)

- ・助産師による分娩介助費用

- ・入・退院時のタクシー代

〇介護等に伴う費用

- ・ショートステイ居宅サービス費用の自己負担額

- ・通所リハビリテーションの居宅サービス費用の自己負担額

- ・デイサービスの居宅サービス費用の自己負担額

- ・訪問介護居宅サービス費用で居宅サービス計画に基づくものの自己負担額

- ・訪問リハビリテーションの居宅サービス費用の自己負担額

- ・介護老人保健施設の施設サービス費用

- ・家政婦等に在宅療養の世話を依頼した場合の費用

- ・特別養護老人ホームで受けた介護費・食費・居住費の自己負担分の半額

- ・医師の指示と証明がある温泉利用型および運動型健康増進施設の利用料

- ・特定保健指導のうち、一定の積極的支援の対象者が負担する特定健診・特定保健指導に係る費用

〇症状を治すためのあんま、指圧、はり、きゅうの施術費

〇自己の日常最低限の用を足すために使用する義手、義足、松葉づえ、補聴器、義歯等の購入費用

*詳細は、国税庁タックスアンサーのホームページを参照ください。

- ・生命保険契約等で支給される医療保険金、入院給付金(休業補償金、所得補償保険に基づく保険金等は除きます。)

- ・健康保険で支給される一部負担還元金、家族療養付加金、高額療養費、合算高額療養費及びその他の付加金、移送費、出産育児一時金、療養費、第二家族療養費等(傷病手当金、出産手当金等は除きます。)

イ 次の①と②の合計額に、退職所得金額、山林所得金額を加算した金額です。

※申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

- ①事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

- ②総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

- ●純損失や雑損失の繰越控除

- ●居住用財産の買換え等の場合の譲渡損失の繰越控除

- ●特定居住用財産の譲渡損失の繰越控除

- ●上場株式等に係る譲渡損失の繰越控除

- ●特定中小会社が発行した株式に係る譲渡損失の繰越控除

- ●先物取引の差金等決済に係る損失の繰越控除

セルフメディケーション税制(医療費控除の特例)について

適切な健康管理の下で医療用医薬品からの代替を進める観点から、医療費控除制度の特例として、「セルフメディケーション税制」が設けられています。制度の概要

特例が適用される期間

控除の対象となる人

- ①所得税、住民税を納めていること。

(注)納税額がない場合には、医療費控除をしても還付される税額はありません。この点は、通常の医療費控除の場合も同じです。 - ②制度の対象となるOTC医薬品の年間購入額が12,000円を超えていること。

(注)この場合の年間購入額には、生計を一にする配偶者その他の親族の購入分も含まれます。 - ③健康の保持増進及び疾病の予防への取組として、以下のいずれかを受けていること。

- ・健康保険組合等が実施する健診(人間ドック、各種健(検)診等)

- ・市町村が健康増進事業として行う健診(生活保護受給者等を対象とする健診)

- ・予防接種(定期接種またはインフルエンザワクチンの予防接種)

- ・勤務先で実施する定期健康診断(事業主健診)

- ・特定健診(いわゆるメタボ健診)または特定保健指導

- ・市町村が実施するがん検診

(注2)全額自己負担で任意に受診した健診は対象になりません。

制度の対象となるOTC医薬品

ドラッグストアなどで購入できるOTC医薬品に転用された医薬品(いわゆるスイッチOTC医薬品です。ただし、一部対象外のものがあります。)です。対象成分や品目等は厚生労働省のホームページに掲載されています。

なお、購入の際に参考となるよう、対象となる医薬品のパッケージに次のような識別マークが表示されています。

通常の医療費控除との関係

セルフメディケーション税制による所得控除と、通常の医療費控除を同時に利用することはできません。したがって、通常の医療費控除制度とセルフメディケーション税制のどちらを適用とするか、ご自身で有利な方を選択することになります。

確定申告の具体的な手続き等については、最寄りの税務署へお問い合わせいただくか、国税庁のホームページ等でご確認ください。

*特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)計算方法・計算式

セルフメディケーション税制による医療費控除額は、実際に支払った特定一般用医薬品等購入費の合計額(保険金などで補填される部分を除きます。)から12,000円を差し引いた金額(最高88,000円)です。

なお、一定の取組(人間ドックなど)に要した費用は、セルフメディケーション税制による医療費控除の対象となりません。

手続き・申告等の方法

セルフメディケーション税制による医療費控除額は、実際に支払った特定一般用医薬品等購入費の合計額(保険金などで補填される部分を除きます。)から12,000円を差し引いた金額(最高88,000円)です。

なお、一定の取組(人間ドックなど)に要した費用は、セルフメディケーション税制による医療費控除の対象となりません。

| 確定申告書の提出先 | 所轄税務署 |

|---|---|

| 提出書類等 | 確定申告書に次の書類を添えて提出してください。

|

医療費控除に関するご注意

医療費控除をしても納税額が生じる場合には、翌年2月16日から3月15日までの間に確定申告書を提出しなければなりません。

医療費控除をして納付した税金が還付される場合には、翌年1月1日から5年間、還付を受けるための確定申告をすることができます。

e-Tax確定申告用 医療費通知(お知らせ)のご案内

医療費控除を受ける場合には、「医療費控除の明細書」を提出することにより、「医療費の領収書」の提出が不要となります。

三菱UFJ証券グループ健康保険組合では、ホームページ内に「WEB医療費明細」にアクセスすることができるようにしています。

確定申告の際に、医療費通知データ(XMLデータ/電子証明済)をダウンロードして、e-Taxへアップロードすることで、「医療費控除の明細書」を簡単に作成できます。

(注)医療費通知データ(XMLデータ/電子証明済)を紙に印刷したものは、e-Taxへアップロードすることはできません。

控除を受けるための手続き(確定申告)